浅谈***高新技术企业优惠政策 高新技术企业优惠政策大全

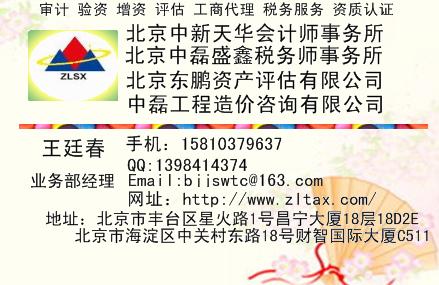

浅谈***高新技术企业优惠政策高新技术企业优惠政策大全自2008年企业所得税税改之后,对***高新技术企业的税收优惠政策也作出了相应的调整。详细调整如下:一、关于企业所得税1、根据《中华人民共和国企业所得税法》第四章第二十八条第二款:***需要***扶持的高新技术企业,减按15%的税率征收企业所得税。根据《中华人民共和国企业所得税法实施条例》第四章第九十三条企业所得税法第二十八条第二款所称***需要***扶持的高新技术企业,是指拥有核心自主知识产权,并同时符合下列条件的企业:(一)产品(服务)属于《******支持的高新技术领域》规定的范围;(二)研究开发费用占销售收入的比例不低于规定比例;(三)高新技术产品(服务)收入占企业总收入的比例不低于规定比例;(四)科技人员占企业职工总数的比例不低于规定比例;(五)高新技术企业认定管理办***定的其他条件。《******支持的高新技术领域》和高新技术企业认定管理办法由***科技、财政、税务主管部门商***有关部门制订,报***批准后公布施行。2、符合《中华人民共和国企业所得税法实施条例》中高新技术企业人认证条件的企业,自取得***高新技术企业证书之日起,对企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。注:(一)对社会力量,包括企业单位(不含外商***企业和外国企业)、***、社会团体、个人和个体工商户(下同),资助非关联的科研机构和高等学校研究开发新产品、新技术、新工艺所发生的研究开发经费,经主管税务***审核确定,其资助支出可以全额在当年度应***所得额中扣除。当年度应***所得额不足抵扣的,不得结转抵扣。非关联的科研机构和高等学校是指,不是资助企业所属或***的,并且其科研成果不是***提供给资助企业的科研机构和高等学校。企业向所属的科研机构和高等学校提供的研究开发经费资助支出,不实行抵扣应***所得额办法。企业等社会力量向科研机构和高等学校资助研究开发经费,申请抵扣应***所得额时,须提供科研机构和高等学校开具的研究开发项目计划、资金收款证明及其他税务***要求提供的相关资料,不能提供相关资料的,税务***可不予受理。(二)软件开发企业实际发放的工资总额,在计算应***所得额时准予扣除。凡经认定的高新技术企业,企业所得税税率由原来的25%降为15%,相当于在原来基础上降低了40%(详见08年1月起实行的《企业所得税法》二十八条),连续三年,三年期满之后可以申请复审,复审通过继续享受三年税收优惠,一共是6年。(如年***100万,申报通过当年,即可享受减免40万的优惠,三年就可减免120万税收,六年则减免240万);二、关于营业税(一)对单位和个人(包括外商***企业、外商***设立的研究开发中心、外国企业和外籍个人)从事技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入,免征营业税。技术转让是指转让者将其拥有的专利和非专利技术的所有权或使用权有偿转让他人的行为。技术开发是指开发者接受他人委托,就新技术、新产品、新工艺或者新材料及其系统进行研究开发的行为。技术咨询是指就特定技术项目提供可行性论证、技术预测、专题技术调查、分析评价报告等。与技术转让、技术开发相关的技术咨询、技术服务业务是指转让方(或受托方)根据技术转让或开发合同的规定,为帮助受让方(或委托方)掌握所转让(或委托开发)的技术,而提供的技术咨询、技术服务业务。且这部分技术咨询、服务的价款与技术转让(或开发)的价款是开在同一张***的。注:免征营业税的技术转让、开发的营业额为:1.以图纸、资料等为载体提供已有技术或开发成果的,其免税营业额为向对方收取的全部价款和价外费用。2.以样品、样机、设备等货物为载体提供已有技术或开发成果的,其免税营业额不包括货物的价值。对样品、样机、设备等货物,应当按有关规定征收***。转让方(或受托方)应分别反映货物的价值与技术转让、开发的价值,如果货物部分价格明显偏低,应按《中华人民共和国***暂行条例实施细则》第16条的规定,由主管税务***核定计税价格。3.提供生物技术时附带提供的微生物***母本和动、植物新品种,应包括在免征营业税的营业额内。但批量销售的微生物***,应当征收***。三、个人所得税:对在高新技术成果转化中做出重大贡献的***技术人员和管理人员,由市***授予荣誉称号并安排专项资金给予奖励,对所获奖金免征个人所得税。四、***:对***一般***人销售其自产的软件产品,2010年前按17%的法定税率征收***,对实际税负超过3%的部分即征即退。五、对***一般***人销售其自产的集成电路产品(含单晶硅片),2010年前按17%的法定税率征收***,对实际税负超过6%的部分即征即退,由企业用于研究开发新的集成电路和扩大再生产。高新技术企业附加的优惠政策A、高新技术企业融资、产业、项目扶持政策(以北京为例):***融资:中关村改制上市资金扶持;对于改制、***系统挂牌和境内外上市的中关村高新技术企业分别一次性给予20万元、50万元和200万元的资金补贴。经认定的高新技术企业可凭批准文件和《高新技术企业认定证书》办理享受***、省、市有关优惠政策,更容易获得***、省、市各级的科研经费支持和财政拨款;高新技术企业称号将会是众多政策性如资金扶持等的一个基本门槛。C、高新技术企业的认定,将有效地提高企业的科技研发管理水平,重视科技研发,提高企业核心竞争力,能为企业在市场竞争中提供有力的资质,极大地提升企业品牌形象,无论是广告宣传还是产品招***工程,都将有非常大的帮助。D、高新技术企业不仅能减免企业所得税,无论对于何种企业都是一个难得的***级的资质认证,对依靠科技立身的企业更是不可或缺的硬招牌,其品牌影响力仅次于中国***产品、中国***、******产品。咨询***:15810379637联系人:王先生***:1398414374电子邮件:bjjswtc@我们的业务范围一、审计业务(一)公司改制及上市审计、***发行相关内控制及评价、盈利预测审核、专项复核、补充审计等业务(二)企业年年度审计、清产核资、***发行审计等业务(三)******审计、***鉴定审计、***审计等业务(四)高新技术企业认定审计等业务(五)企业收购、兼并、重组审计等业务(六)任期经济责任审计等业务(七)基本建设项目竣工决算审计、财务审计及与审计相关的其他业务(八)财务调查、商定程序审计及其他与审计相关的业务(九)企业内控制度调查及评价等内部审计业务(十)注册资本、实收资本验证业务(十一)会计报表审阅等业务二、税务业务(一)税务审计(1)中外企业所得税汇算清缴鉴证审计(2)代表处的税务年终鉴证审计(3)企业亏损及财产损失审核鉴证审计(4)企业所得税前弥补亏损鉴证审计(5)企业结税鉴证审计(6)土地******审核鉴证审计(7)***信誉等级评定鉴证审计(二)税收筹划(三)税务顾问(四)税务咨询(五)财税培训三、资产评估业务(一)证券业务资产评估(二)企业改制资产评估(三)整体企业、权益的评估(四)中外合资、合作资产评估(五)***转让资产评估(六)企业设立出资的资产评估(七)企业合并、兼并、拍卖、***、破产的资产评估(八)企业资产***、租赁的资产评估(九)企业资产重组、***重组的资产评估(十)***、仲裁、公证案件鉴定所需的资产评估(十一)******评估(十二)实物、艺术品、商誉等无形资产评估;房地产、土地等不动产评估四、工程造价业务(一)物资采购管理(二)建设项目建议书与可行性研究及***估算的编制(三)基本建设工程预算审核(四)工程概算、预算、结算、竣工结(决)算(五)工程造价全过程控制(六)基本建设工程结算审核(七)建设项目各阶段工程造价监控及工程索赔业务(八)工程招***标底、***报价的编制和审核;工程招标代理(九)合同管理(十)编制项目可行性研究报告(十一)工程经济***鉴定、工程造价信息咨询服务(十二)与工程造价业务有关的其他业务五、财务顾问服务(一)境内企业海外融资的财务顾问服务(二)企业改制与资本市场融资服务(三)***/融资财务顾问服务(四)企业资产重组方案、***方案的论证与设计(五)收购兼并交易服务(含审慎调查)(六)上市规划六、咨询服务(一)财务基础规范(包括核算手册、制度手册、财务***手册和管理报表)(二)成本、预算、风险管理(三)集团财务战略策划、财务管理(四)企业***价值咨询(五)企业内部控制咨询服务(六)盈利模式再造设计方案(七)股份/公司制改造策划(八)长期激励机制设计七、代理服务(一)工商代理(二)记账代理(三)高新认证代理(四)税务代理(1)税务登记、变更税务登记和注销税务登记代理(2)***申报或扣缴税款代理(3)缴***款和申报退税代理(4)申请减免税及其他税收优惠代理(5)审查***情况代理(6)税务行政复议、协调税务***代理(7)涉税文书制作代理(8)除***专用***外的***代理领购(9)***一般***人资格认定申请(五)安防***(六)双软认证代理(七)软件著作权加急代理(八)专利代理申请咨询***:15810379637联系人:王先生***:1398414374电子邮件:bjjswtc@)